光大期货能源化工类日报11.28

- 情感

- 2024-11-28 09:20:02

- 124

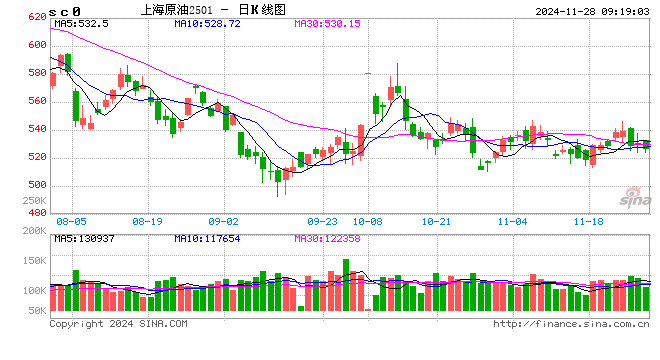

原油:

周三油价表现为震荡,其中WTI1月合约收盘下跌0.05美元至68.72美元/桶,跌幅0.07%。布伦特1月合约收盘上涨0.02美元至72.83美元/桶,涨幅0.03%。SC2501以524.4元/桶收盘,下跌6.4元/桶,跌幅1.21%。欧佩克正在为12月1日的视频会议做准备,届时将重点讨论其正在执行的产量政策。最初于2024年6月宣布的逐步解除220万桶/日自愿减产的现行计划已经多次推迟,从2024年10月开始到12月,再到现在的2025年1月。EIA周三公布的库存报告显示,上周美国原油库存下降,汽油和馏分油库存增加。截至11月22日当周,美国原油库存下降180万桶至4.2845亿桶,汽油库存增加330万桶至2.1224亿桶。上周美国从墨西哥的原油进口量降至15.1万桶/日,为2010年6月有记录以来的最低水平。上周美国从墨西哥的原油进口量下降了61.7万桶/日,创下2010年7月以来的最大降幅。从阶段油价表现来看,震荡运行等待OPEC+会议结果。

燃料油:

周三,上期所燃料油主力合约FU2501收涨0.77%,报3144元/吨;低硫燃料油主力合约LU2502收跌2%,报3864元/吨。低硫方面,近期新加坡终端需求平淡,低硫燃料油库存充足,外加下半月套利货流入量预计将增加,低硫燃料油市场将继续面临下行压力。由于套利可行,11月苏伊士运河西部的低硫燃料油持续流入亚洲,且中东地区也恢复了对新加坡的燃料油出口。此外还有来自巴西、泰国和印度尼西亚的低硫燃料油套利货预计将在11月下半月至12月初运抵新加坡。当前高硫市场表现依然偏强,但随着冬季临近,需求逐渐下滑,尽管消费税抵扣政策尚未执行,但落地预期仍存,后期炼厂进料需求或受到抑制;套利窗口打开,供应也有增加预期,当前高硫估值偏高位,可考虑做空FU对SC裂解价差。

沥青:

周三,上期所沥青主力合约BU2501收涨0.47%,报3402元/吨。根据隆众对96家企业跟踪,2024年12月国内沥青总计划排产量为233万吨,环比下降2万吨,降幅0.85%,同比12月实际产量下降17.49万吨,跌幅6.98%。近期部分炼厂释放冬储合同,支撑期现价格有所企稳。从供应端来看,近几周沥青的供应有所增加,12月地炼排产小幅下滑,供应压力不大;需求端,南方地区的赶工需求仍存,刚需支撑下,社会库去库明显。12月受天气影响终端需求或进一步减少,但是冬储需求之下预计沥青价格下行空间相对有限。

橡胶:

周三,截至日盘收盘沪胶主力RU2501上涨225元/吨至17695元/吨,NR主力上涨260元/吨至14515元/吨,丁二烯橡胶BR主力上涨180元/吨至12950元/吨。昨日上海全乳胶16850(+100),全乳-RU2501价差-635(+80),人民币混合16450(+200),人混-RU2501价差-1035(+180),BR9000齐鲁现货13150(+0),BR9000-BR主力330(-65)。泰国前10个月天然橡胶、混合胶合计出口343.9万吨,同比降5.4%;合计出口中国178.5万吨,同比降21%。截至2024年11月24日,中国天然橡胶社会库存113.1万吨,环比减少0.37万吨,降幅0.33%。中国深色胶社会总库存为63.2万吨,环比减少0.5%。中国浅色胶社会总库存为49.88万吨,环比减少0.1%。国内外产区产量出现分化,国内临近停割季,胶水干含下降,海外旺产季上量。国内需求进入淡季,过年前存在一定补库需求。橡胶到港量有一定增加预期,国内社库转小幅累库,胶价上方存在压力。

聚酯:

TA501昨日收盘在4814元/吨,收涨0.29%;现货报盘贴水01合约64元/吨。EG2501昨日收盘在4615元/吨,收涨0.46%,基差减少1元/吨至49元/吨,现货报价4649元/吨。PX期货主力合约501收盘在6794元/吨,收涨0.53%。现货商谈价格为814美元/吨,折人民币价格6753元/吨,基差走扩23元/吨至-11元/吨。江浙涤丝产销整体维持一般,平均产销估算在5成左右。山东一套250万吨PTA装置目前重启中,该装置11.13附近停车检修。陕西一套40万吨/年的合成气制乙二醇装置计划12月20日附近开始停车检修,预计时长在一周左右。在后续抢出口情绪下,出口量预期增加。但目前终端加弹、织造开工出现下滑,终端需求乏力,对聚酯开工继续高位运行发出挑战,在聚酯原料供应充裕下,聚酯原料价格上方压力较大。

甲醇:

周三,太仓现货价格2550元/吨,内蒙古北线价格在2175元/吨,CFR中国价格在295-330美元/吨,CFR东南亚价格在345-350美元/吨。下游方面,山东地区甲醛价格1085元/吨,江苏地区醋酸价格2680-2750元/吨,山东地区MTBE价格5400元/吨。供应方面海外供应持续回落,进口存缩量预期,国内装置负荷也存下降预期,整体供应压力有所下降,需求方面目前MTO开工率维持在高位,传统下游由于甲醇价格目前较为坚挺,导致下游多数行业利润被压缩,并且经过前期补库后采购将趋于平缓,预计传统下游支撑将有所减弱。综合来看,甲醇供需都存下降预期,但库存水平短期难以快速下降,仍会对市场价格形成压制,因此预计甲醇主力合约价格震荡运行。

聚烯烃:

周三,华东拉丝主流在7500-7600元/吨;利润端,油制PP毛利-334.31元/吨,煤制PP生产毛利108.67元/吨,甲醇制PP生产毛利-858.67元/吨,丙烷脱氢制PP生产毛利-872.92元/吨,外采丙烯制PP生产毛利-125.07元/吨。PE方面,华东HDPE现货市场主流价格在8400元/吨,较上一工作日上调130元/吨;华东LDPE主流价格10800元/吨,较上一工作日下调50元/吨;华北LLDPE主流价格8680元/吨,较上一工作日持平;聚乙烯期货主力收盘8401元/吨,较上一工作日下调19元/吨;利润端,油制聚乙烯市场毛利为548元/吨;煤制聚乙烯市场毛利为1533元/吨。目前供应端处在检修恢复的阶段,短期供给压力不会增长很快,虽然需求开始逐步下滑,但短期仍是偏高水平,因此市场有一定支撑,近期LLDPE现货持续紧缺的状况之下,预计价格相对偏强,PP基本面稍弱,价格或相对偏弱。

聚氯乙烯:

周三,华东PVC市场价格偏弱调整,电石法5型料5100-5200元/吨,乙烯料主流参考5300-5600元/吨左右;华北PVC市场价格下调,电石法5型料主流参考5040-5130元/吨左右,乙烯料主流参考5220-5630元/吨;华南PVC市场价格窄幅下调,电石法5型料主流参考5210-5300元/吨左右,乙烯料主流报价在5310-5430元/吨。供应端,本周广西华谊检修结束,因此预期开工窄幅上升,影响供应小幅增加;需求端,管材和型材的开工依旧下滑,但幅度有所放缓,后续需求仍有下降的预期;库存方面,近期炼厂库存重新向社会转移,但运力受限,在途货物较多,导致社会库存并未快速增加,预计随着运力会正常,货物将陆续抵达,社会库存将增加。综合来看,国内需求同比表现不佳,并且后续仍有下降可能,出口方面由于印度政策的不确定性,市场也相对谨慎,因此基本面依旧偏空,价格仍将延续近弱远强结构。

尿素:

周三尿素期货价格延续走强格局,主力合约收盘价1831元/吨,涨幅1.27%。现货市场部分地区反弹,目前山东市场价格1810元/吨,河南市场价格1800元/吨。基本面来看,昨日行业日产量再度小幅提升至19.21万吨,月底之后气头企业停车,供应支撑力度将逐步加强。需求端成交维持尚可,市场活跃度仍较好,但各地区产销率较上一个工作日有所回落,仅个别地区能够突破100%。下游复合肥采购及淡储采购仍将给市场托底,但若价格涨幅较大则中下游接受度仍将受到压制。整体来看,尿素供应即将下降、库存由增转降、需求相对活跃,供需压力逐步缓解。期货市场同时受到宏观及商品整体情绪提振,盘面向上突破近半个月高点后短期仍将保持偏强态势,但考虑保供稳价大环境,建议谨慎对待上方高点。

纯碱&玻璃:

周三纯碱期货价格先抑后扬,主力合约收盘价1505元/吨,微幅上涨0.47%。现货市场基本稳定,贸易商主流地区重碱送到价格1450元/吨左右。基本面来看,纯碱供应水平窄幅波动,行业开工昨日86.88%附近。需求表现一般,中下游尚未有明确储备意向,市场暂时仍以刚需为主。西北地区运力下降,部分地区货源略显紧张,但当前市场依旧面临高库存压力。整体来看,纯碱期货盘面再次转向宏观及政策提振,但受制于基本面压力仍存,纯碱大方向宽幅震荡为主。关注宏观政策情绪变化,纯碱库存变化。

玻璃:周三玻璃期货价格坚挺震荡,主力合约收盘价1243元/吨,微幅上涨0.73%。现货市场继续下滑,昨日国内浮法玻璃市场均价回落2元/吨至1374元/吨。近期玻璃供应水平稳定,行业日熔量维持15.91万吨。需求端情绪略有好转,沙河地区产销率仍维持100%以上,其余地区产销也提升至90%以上。产销好转部分原因在于厂家让利出货,但受制于需求起色偏缓,本周玻璃仍有累库预期。整体来看,玻璃产业心态偏薄弱,期货盘面情绪走高且后期增量刺激政策预期仍存。预计玻璃期价继续受到提振,但波动幅度也有所增加。关注商品市场整体走向、玻璃现货成交情况、本周库存数据。

有话要说...